Про це розповіла директорка Департаменту освіти і науки Житомирської обласної військової адміністрації Наталія Осипович.

Зокрема, йшлося про освітні центри, оцінювання та необхідні документи для вступу.

Детальніше на сайті.

Про це розповіла директорка Департаменту освіти і науки Житомирської обласної військової адміністрації Наталія Осипович.

Зокрема, йшлося про освітні центри, оцінювання та необхідні документи для вступу.

Детальніше на сайті.

Настав твій час. Не чекай - ДІЙ.

🔹 Ти мотивований?

🔹 Маєш спеціальність або хочеш навчитись?

🔹 Хочеш бути там, де справді важливо?

Тоді тобі до нас. Ми шукаємо:

• Стрільців і операторів БПЛА

• Водіїв, медиків, інженерів

• Військових психологів, саперів

• І ще десятки інших спеціалістів

📢 Повернення у стрій!

Служив, але пішов у СЗЧ?

Ти можеш повернутись і поновитись саме в нашій бригаді.

Твій досвід - це сила, яка нам потрібна сьогодні!

✅ Ми гарантуємо:

• Професійне навчання й бойову підготовку

• Стабільне грошове забезпечення

• Повний соцпакет і підтримку побратимів

• Реальну справу, за яку не соромно

📍 Ти з нуля? - Навчимо.

📍 Маєш досвід? - Дій разом з нами.

📞 Контакти для запису:

+380967173012

+380963010880

+380932517098

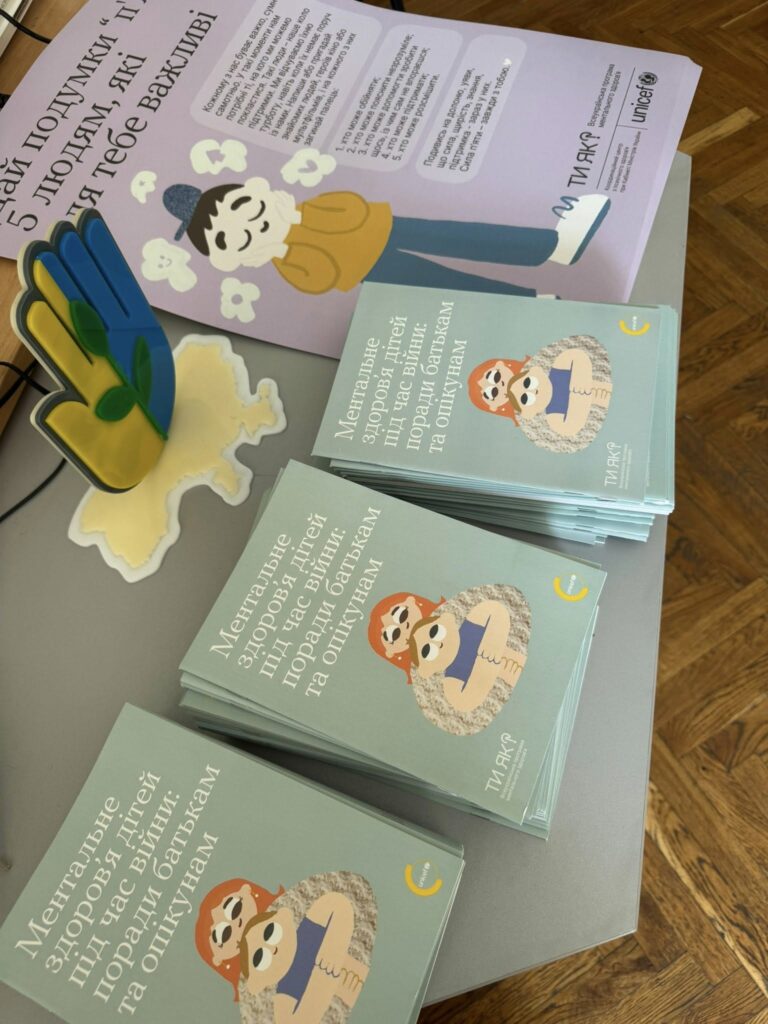

В рамках Всеукраїнської програми ментального здоровʼя “Ти як?” на Житомирщині відбувся День спільнодії — «Нетворкінг-зустріч з консультантами Програми. Обмін досвідом, сервіси, співпраця з органами виконавчої влади».

На зустрічі були присутні перша заступниця начальника Житомирської обласної військової адміністрації Наталія Остапченко, регіональна консультантка програми «Ти як?» Ірина Гладка та консультанти програми територіальних громад області.

Учасники обмінялися досвідом роботи у сфері ментального здоровʼя, обговорили особливості співпраці з місцевими органами влади, закладами охорони здоров’я, освіти та громадськими організаціями, щоб забезпечити доступність та якість послуг з ментального здоров’я для жителів громад.

Наталія Остапченко під час зустрічі підкреслила важливість програми “Ти як?”:

«Ця програма допомагає знаходити в собі сили щодня, вчитися піклуватися про себе, опановувати стрес, тривогу. Ми робимо все, щоб мешканці регіону звертали увагу на свій емоційний стан і брали відповідальність за нього. Важливо розуміти себе і плекати стійкість, щоб долати виклики сьогодення», — зазначила перша заступниця начальника ОВА.

Також присутні ознайомилися з зонами обізнаності про ментальне здоровʼя в приміщенні Житомирської ОВА та зустрілися з представниками Управління у справах сім’ї, молоді та спорту Житомирської міської ради, які поділилися напрацюваннями і реалізованими проєктами в сфері ментального здоровʼя в місті.

Особливим моментом Дня спільнодії стало знайомство із сервісами в галузі психічного здоров’я та психосоціальної підтримки на базі бібліотеки міста Житомир «ЛІТтера».

Тут жінки старшого віку плетуть сітки на фронт, діти відвідують табір Книголюбів, працює ретро клуб, проводяться чаювання і діє відкритий музейний куток «Земляк». Кожен місяць працівники бібліотеки планують свою роботу і в першу чергу приділяють увагу психосоціальній підтримці громадян в рамках Програми «Ти як?». Окрім цього допомагають внутрішньо переміщеним особам і тим, хто нас захищає.

Довідково. Всеукраїнська програма ментального здоров’я «Ти як?» була ініційована Оленою Зеленською, а супровід її розробки та впровадження забезпечує Координаційний центр КМУ/Mental Health UA за підтримки та експертного партнерства з World Health Organization (WHO). Важливу роль у реалізації програми на території Житомирщини відіграє Координаційний центр підтримки цивільного населення при Житомирській ОДА під керівництвом першої заступниці начальника Житомирської ОВА Наталії Остапченко.

#тияк

Оновлені функції передбачені змінами до Положення про Державну податкову службу України. Все узгоджено з чинним законодавством.

Коротко про зміни:

ДПС адмініструватиме внесок на підтримку працевлаштування осіб з інвалідністю.

За рахунок внеску буде фінансуватися соціальний захист осіб з інвалідністю та дітей з інвалідністю.

Тому уточнені функції та права ДПС щодо:

- ведення обліку, адміністрування та контролю за своєчасністю подання звітності;

- перевірки повноти, достовірності та своєчасності нарахування і сплати внеску;

- застосування відповідальності;

- погашення податкового боргу та стягнення недоїмки;

- участі в аналізі та прогнозуванні надходжень внеску;

- складання звітності щодо стану розрахунків платників із бюджетом тощо.

Посилення контролю за підакцизною продукцією.

Положення доповнено нормами щодо ліцензування діяльності суб’єктів господарювання у сфері:

- вирощування тютюну та ферментації тютюнової сировини;

- оптової та роздрібної торгівлі цією продукцією.

Облік та контроль за обігом маркованої підакцизної продукції ДПС буде здійснювати із використанням Електронної системи обігу алкогольних напоїв, тютюнових виробів та рідин, що використовуються в електронних сигаретах.

ДПС також уповноважена:

- контролювати сплату акцизу із ввезення, виробництва та реалізації на митній території України маркованої продукції;

- виконувати вимоги законодавства у сфері обігу підакцизної продукції;

- забезпечувати електронну простежуваність обігу продукції;

- адмініструвати сплату авансових внесків з податку на прибуток і ПДФО суб’єктами роздрібної торгівлі пальним.

Маємо також повноваження повідомляти НАБУ про факти, які можуть свідчити про спроби надання неправомірної вигоди службовим особам іноземних держав.

Шахраї пропонують легкий заробіток, де потрібно ставити «лайки» готелям на відомих онлайн-сервісах. Повідомлення з пропозиціями такого заробітку розсилають у популярних месенджерах.

За виконані завдання зловмисники можуть виплачувати символічну винагороду, щоб здобути довіру до потенційної жертви. У такий спосіб вони збирають персональні дані, зокрема інформацію про платіжні картки, та виманюють кошти в громадян.

Як шахраям вдається виманити кошти?

Якщо ти знаєш про таку «схему», не намагайся отримати гроші від шахраїв навіть на початку — будь-яке спілкування з аферистами — це ризик втратити свої заощадження.

Щоб уникнути шахрайства, дотримуйся таких порад:

▪ надавай перевагу вакансіям з офіційним працевлаштуванням;

▪ не довіряй пропозиціям незнайомців отримати гроші задарма – найімовірніше, ти натрапиш на шахраїв;

▪ не здійснюй перекази коштів на невідомі рахунки;

▪ не повідомляй конфіденційну інформацію стороннім (дані платіжної картки, логін і паролі до онлайн-банкінгу тощо);

▪ ніколи не вводь конфіденційні дані на підозрілих сайтах;

▪ не переходь за сумнівними гіперпосиланнями, адже за ними може ховатися фішинговий ресурс. Уважно переглядай адресу потрібного сайту – будь-яка неточність може свідчити, що ти опинився на фішинговому ресурсі.

Якщо ти розкрив інформацію про платіжну картку, негайно заблокуй її! Для цього зателефонуй до банку за номером на звороті картки або здійсни блокування через онлайн-банкінг.

Якщо став жертвою шахрайства – негайно звернися до банку та подай звернення до кіберполіції: https://ticket.cyberpolice.gov.ua.

Більше про те, як уникнути шахрайства, – на сайті #ШахрайГудбай 👉 https://promo.bank.gov.ua/stopfraud/.

Знищувати ворога — берегти своїх. Це принцип Першого окремого штурмового полку, чия бойова репутація підтверджена результатами. Вдосконалення та технологічність ведуть до перемоги. Роби висновки. Перший окремий штурмовий — будь з першими: WhatsApp / Signal — 0 (67) 549 73 49